Что такое шорт в трейдинге?

Содержание

В торговле на рынке существует множество стратегий и инструментов, которые позволяют инвесторам и трейдерам зарабатывать на разнообразных рыночных условиях. Одной из таких стратегий, которая привлекает внимание как опытных пользователей, так и новичков, является шорт-трейдинг.

Эта стратегия позволяет зарабатывать на падении цены на актив и может быть мощным инструментом в руках грамотного трейдера. Какая механика? Как с его помощью заработать на медвежьем рынке? Рассмотрим дательнее.

Что такое шорт криптовалют?

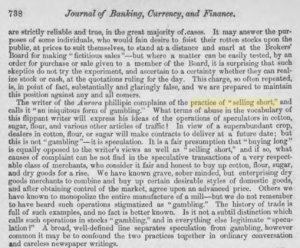

Шорт (с англ. Short-selling) — короткая продажа или короткая позиция. Термин берет свое начало в товарных и фондовых рынках и впервые упоминается в журнале The Merchant’s Magazine и Commercial Review, Vol. XXVI, за январь-июнь 1852 года:

The Merchant’s Magazine, Commercial Review, Vol. XXVI, январь-июнь 1852 года

В публикации автор жалуется на практику коротких продаж как на «беззаконную форму азартных игр», не учитывая, что как короткие продажи, так и спекуляции с хлопком, мукой, сахаром являются законными и распространенными методами торговли на рынке, основанными на стратегическом анализе и прогнозировании, а не на удаче, как в азартных играх.

С появлением нового вида активов — цифровых, и развитием криптовалютных бирж, короткие продажи также нашли свое место в данной индустрии. Этот метод торговли стал важным инструментом для инвесторов и трейдеров, позволяя им зарабатывать как на росте, так и на падении цен активов.

Итак, «шорт» в криптовалюте — это торговая позиция, где трейдер зарабатывает на падении цены на цифровой актив. В кругах трейдеров существует глагол «шортить», который означает открывать сделку с целью заработать за счет падения курса. Но, как это происходит на практике криптовалютном рынке?

Как работает шорт в трейдинге криптовалют?

- Заимствование: Чтоб открыть короткую позицию по определенному активу, необходимо сначала занять его у того, кто им владеет. Обычно, это происходит автоматически через криптобиржу или определённого брокера. По сути, вы одалживаете криптовалюту с обещанием вернуть ее позже.

- Продажа: После того как вы взяли актив в долг, вы продаете его на рынке по текущей цене. Это означает, что теперь у вас есть денежный эквивалент стоимости актива.

- Ожидание: Продав одолженную криптовалюту, вы ждете, когда цена на нее упадет. Именно здесь вы получаете прибыль. Например, если вы взяли и «продали» 1 BTC по цене $50,000, а цена упала до $40,000, вы можете снова купить 1 BTC, но уже по более низкой цене.

- Покупка: Чтобы закрыть короткую позицию и вернуть одолженную криптовалюту, вы покупаете ее по более низкой цене. Наконец, вы возвращаете криптовалюту тому, у кого ее заимствовали. Ваша прибыль составляет разницу между ценой продажи, и ценой, по которой вы ее купили обратно (дешевле). Эта разница в цене является вашей прибылью от короткой позиции.

Но что будет в случае если цена пойдет в противоположную сторону, от ожидаемой? Трейдер получит Margin Call — уведомление, что необходимо внести средства для поддержки платежеспособности позиции. Если дополнительные средства не будут внесены, наступит принудительная ликвидация — закрытие убыточной позиции.

Как шортить криптовалюту? Основные способы

Фьючерсный рынок

Фьючерсные контракты — это производные финансовые инструменты, контракты на покупку или продажу актива по заранее указанному времени и определенной цене. В день истечения срока контракта стороны должны выполнить свои обязательства независимо от рыночной цены покупки на этот момент. Торгуя фьючерсами, трейдер не является непосредственным держателем актива, но может открывать длинные или короткие позиции с помощью контрактов.

Фьючерсы на криптовалюту также дают трейдеру возможность использовать кредитное плечо — инструмент, благодаря которому можно торговать с заемными средствами.

Маржинальная торговля

Маржинальная торговля (с англ. Margin Trading) — это инструмент, который также позволяет торговать цифровыми активами на рынке с использованием заемных средств и зарабатывать не только на росте их цены, но и на падении. Но, логика их работы, в отличие от фьючерсных контрактов, отличается.

Тут торговым инструментом выступают именно цифровые активы, такие как Bitcoin, Ethereum и другие. Инвестор берет актив под залог собственных средств — маржи (с англ. Margin), которая гарантирует выплату долговых обязательств по установленным правилам. За использование кредитных средств нужно платить комиссию по процентной ставке. Технически, маржинальная торговля означает, что трейдеры покупают или продают реальные активы на спотовом рынке — они фактически владеют активами, которые они покупают или продают.

Новички часто воспринимают шортинг с целью быстро приумножить капитал, что является ошибкой. Инвестирование в обучение, разработка стратегии и плана торговли — приоритеты успешного трейдера. Кроме того, важно понимать риски, учитывая такие аспекты как ликвидация и шорт-сквиз.

Где шортить криптовалюту? Выбор торговой платформы

При выборе торговой платформы для открытия коротких позиций на криптовалюты важно учитывать несколько ключевых факторов.

Во-первых, следует выбирать биржу с хорошей репутацией и высоким уровнем безопасности, так как это минимизирует риск потери средств из-за взлома или мошенничества.

Во-вторых, важно обращать внимание какие пары предлагает биржа. Также важно оценить ликвидность рынка на платформе, так как высокая ликвидность обеспечивает более плавное исполнение торговых заявок. Не менее важными являются торговые комиссии и спреды, поскольку они могут существенно влиять на прибыльность операций. Кроме всего, немаловажную роль играет внешний вид биржи и инструменты для анализа рынка, которые она предлагает.

Например, биржа криптовалют WhiteBIT хранит 96% активов на холодных кошельках и использует Web Application Firewall (WAF) для обнаружения и блокировки атак хакеров.

Согласно аудиту Hacken.io и сертификационной платформы CER.live в 2022 году, WhiteBIT входит в тройку бирж по надежности с высоким рейтингом ААА.

WhiteBIT предоставляет пользователям возможность шортить криптовалюту на фьючерсном и маржинальном рынке. Актуальные комиссии можно узнать на сайте.

Пример шорт-торговли криптовалютой на WhiteBIT

Давайте рассмотрим как торговать криптовалютой на примере короткой позиции на DOGE:

- Для начала необходимо пополнить счет и перевести средства с Основного баланса на Залоговый. Затем, выбрать рынок. В данном случае — фьючерсный, открыв вкладку «Торговля»;

- Далее необходимо выбрать тип ордера;

- После нужно вписать сумму и нажать красную кнопку «Продажа».

Процесс:

Как открыть шорт-позицию?

- Прежде чем открывать короткую позицию, необходимо провести анализ рынка, определиться с точкой входа в позицию и продумать остальные аспекты. Например, для аналитики можно воспользоваться техническим анализом.

- Затем, можно проследить за преобладающим трендом на рынке: бычий и медвежий рынок дает ситуации на которых можно заработать, важно лишь уметь их замечать.

- Используй фундаментальный анализ: Оцени общее состояние рынка, экономические показатели и специфические новости, касающиеся конкретных криптовалют. Это поможет определить, когда рынок переоценен или когда определенная криптовалюта сталкивается с фундаментальными проблемами. Важно также следить за новостями, негативные сообщения о регулировании или проблемы с безопасностью могут вызвать падение цен, что создает возможности для открытия коротких позиций.

- Также не забывай отслеживать актуальные цены на криптовалюты.

Эти советы помогут более обоснованно подходить к открытию позиций, учитывая как технические, так и фундаментальные факторы, влияющие на рынок криптовалют.

Что такое шорт и лонг и в чем разница?

Длинные позиции (с англ. Long) — это покупка криптовалюты с ожиданием роста ее цены. Один из наиболее распространенных подходов к торговле, поскольку основывается на классическом принципе «покупай дешево, продавай дорого». Этот метод считается традиционным для инвестирования. В случае правильного прогноза трейдер получает прибыль от разницы между ценой покупки и ценой продажи актива.

В отличие от лонга, короткие позиции (с англ. Short) подразумевают продажу актива, которого у трейдера нет в наличии. Этот процесс включает в себя займ актива, который затем продается на открытом рынке по текущей цене. Цель шортинга — обратный выкуп этого актива в будущем по более низкой цене, что позволяет трейдеру возвращать заемные средства и получать прибыль от разницы между ценой продажи и ценой покупки. Шортинг считается более рискованным, поскольку если цена актива, вместо ожидаемого падения, начнет расти, трейдер получает убыток. Этот метод требует тщательного анализа рынка и осторожности, так как риски и потенциальные убытки значительно выше, чем при открытии длинных позиций.

Почему соотношение длинных и коротких позиций BTC важно?

Соотношение длинных и коротких позиций по Bitcoin (BTC) является важным индикатором настроений на рынке, поскольку оно отражает баланс между ожиданиями роста и падения цены данной криптовалюты.

Высокий уровень длинных позиций указывает на то, что большинство инвесторов оптимистично настроены и ожидают роста цены BTC. В то же время, активное увеличение шорт-биткоина может сигнализировать о нарастающем пессимизме среди трейдеров, что, в свою очередь, влияет на укрепление медвежьего тренда на рынке.

Так, преобладание коротких позиций свидетельствует о прогнозах падения цены. Это соотношение помогает трейдерам оценивать общий рыночный тренд и настроить свои стратегии соответственно, а также может служить предупреждением о потенциальных резких движениях цены, особенно если одна из сторон становится слишком перегруженной. Отслеживать преобладание коротких позиций можно благодаря индикатору «Открытый интерес» (с англ. — Open Interest или OI). Простыми словами, OI — это общий объем длинных и коротких контрактов на определенный актив, который еще не был закрыт путем выполнения сделки. Этот показатель является важным инструментом анализа рынка и используется для оценки текущей активности и интереса участников рынка к данному активу.

Заключение

Шорт-трейдинг требует не только глубокого понимания рыночных движений, но и умения анализировать новости и экономические показатели. Ключевым моментом является способность адекватно оценивать риски, особенно учитывая высокую волатильность и непредсказуемость крипторынка. Такие аспекты, как выбор подходящей торговой платформы и эффективное использование технического и фундаментального анализа, играют важную роль в принятии обоснованных торговых решений. В целом, шорт криптовалюты может предложить значительные возможности для прибыли, если трейдер будет действовать дисциплинировано, придерживаясь стратегии.